みなさまこんにちは、中林です。

先週はどんな1週間でしたか?

昨日の日曜日、ゴルフをしていたら強烈な花粉に襲われました。。

くしゃみ止まらず。。

週明けは暖かい日が続くようですが、週の中頃からまた寒くなるそうなので、体調管理にはお気をつけて!

では、まずは結論から!

今週の資産運用方針

米国は金利が上昇(後ほど解説)。それに伴いグロース株は下落が目立ちました。利益確定が多かった印象。バブル警戒感とワクチン普及があり、グロースからバリューへの資金移動が目立ちました。

【短期】ハイテクからコロナで下がったままの銘柄へ資金移動中。乗るか乗らないか難しいところ。

【長期】決算確認し、保有継続かどうかを判断。短期の動きに惑わされないこと。

日本は日経平均3万円台キープ。史上最高値は1989年12月29日につけた3万8,915円なので、次の目標は4万円です。

注意点は、日経「平均」なので225社の株価の平均値。つまり「ユニクロ」1社で日経平均の10%の影響力があります。円安になったことで海外からの資金が入りやすい状態です。メディアもまだまだ伸びると煽っていますが、銘柄選定にはご注意を。

継続、継続。積み立ては下がったらチャンス!(積立金を引き出す場合は除く)

ハイブリット方式(個別株と積み立ての併用)で家計の安定化が図れそうです。

さて、先週は特に大きな出来事はありませんでした。

大きな流れでは、ワクチンの普及で米国は新規感染者が減っています。また率先してワクチン接種を行ったイスラエルでは効果が鮮明に出ています。

経済回復期が具体的に見えてきた状況です。

日本でもワクチン接種が始まりました。副反応の状況も随時レポートされているようなので、メディアに頼らず情報収集していきたい所存です!

そこで今回は、少しお勉強の時間です。

テーマは「金利上昇」

普段の生活に身近な金利!これを理解しておくと、資産形成に有利ですのでついてきてください♪

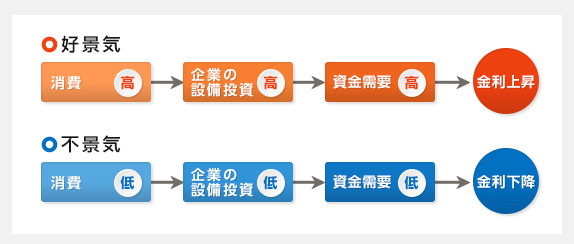

金利の仕組み

全てを記載していくのは大変なので、すみません楽しました↑(笑)

簡単に言うと、景気が良くなる時は金利が上がります。その逆も然り。

物価と同じような考え方ですね。

需要が多い=価格上昇はよく見る光景ですね。

メルカリやヤフオクでの転売や、昔のダフ屋などが良い例かと。

最近では、「ダイナミック・プライシング」としてユニバーサル・スタジオ・ジャンやサッカーのチケットなども需給の多寡で価格が変動する仕組みもあります。

金利も同じなので、上記の図のようになります。

金利の政策(金融政策)

今回のコロナをベースに金融政策についてお話します。

新型コロナウィルスが、結構ヤバイんじゃない?となり始めたのがちょうど1年前くらいです。

3月には株価が暴落しました。未知のウィルスがパンデミックになり致死率も高いんじゃないかと噂されてましたよね。

このウィルスを抑え込むために、各国で外出禁止や入国禁止が出されました。つまり経済活動の大幅な制限ですね。

この時に米国の中央銀行は「ゼロ金利」政策を始めました。

すると、

もともと2〜3%で推移していた米国の金利。コロナの金融政策で0.5%くらいまで急激に下げました。

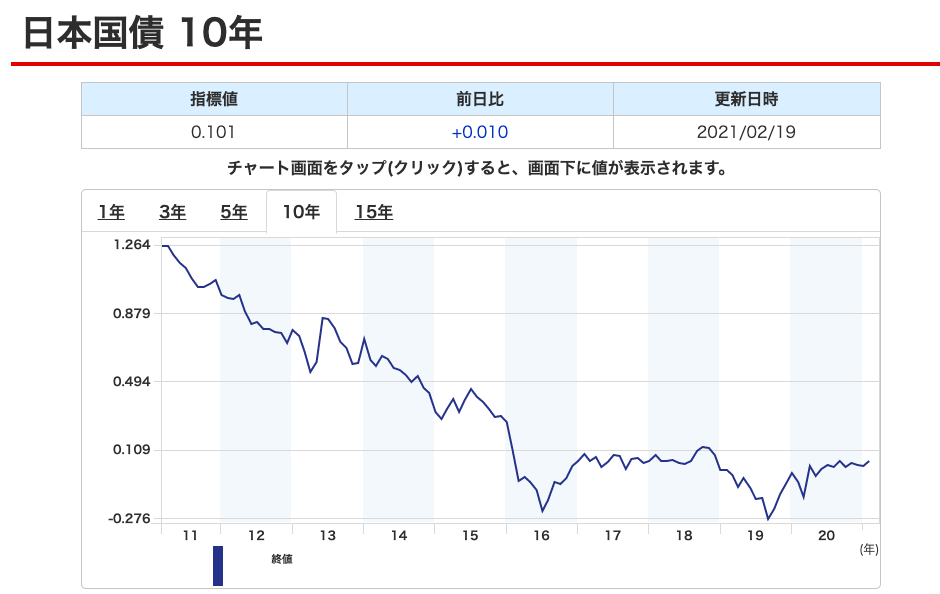

ちなみに日本はこちら

日本の金利はコロナ前も後もあまり動かず。元々低い状態のままです。

日本の金利は機能不全なので米国金利でお話します。

まず、コロナでの金融対策で米国FRB及びFOMCは即座に政策金利を下げたことはお伝えしました。

これは、コロナで資金需要が減少し、景気が悪くなりいずれ金利が下がるところを、あえて一気に下げてしまって不景気期間を短くしようという作戦。

普段は一気にここまで下げることはありません。だいたい0.25%を上下させる程度です。

今回は決断が早かったですね!というのも、これは12年前のリーマンショック時の教訓なのです。

リーマンショックの時には金融バブルの崩壊ということもあり、回復するのに5年ほどかかりました。

これをなるべく短縮しよう、景気悪化を防ごうというのが今回の米国の政府・FRBのテーマだったのでしょう。

結果的に、リーマンショック時よりも大規模でスピーディーな金融政策になりました。

まとめると、金融政策は資金需要や景気を見極めながら金利をコントロールするという政策なのです。

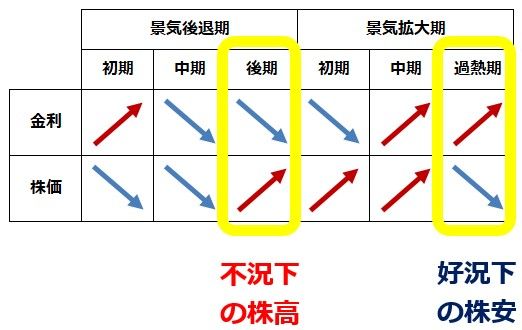

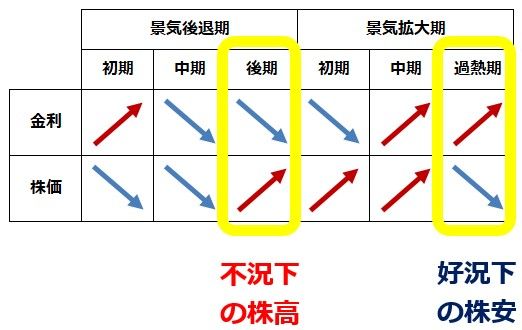

金利が株価に与える影響

投資市場においては「金利=債券」です。

債券と株価に関係性は逆の動きをするというのがセオリー。

つまり「金利が下がると債券が不人気になり株が買われる」です。その逆もまた然り。

なぜなら債券(金利)で投資をしていた人・機関が目標のリターンを得られない状況になるので、株に資金がうつります。

具体的にいうと、2%の金利で良しとしていても0.5%の金利では満足できない訳です。全然増えないじゃん!ってね。

なので「経済の調子が悪いのに株価は高い」現象が発生しました。

(その他に財政政策やら何やらが関わっているのですが、ややこしくなるので、いったん無視しますすみません。)

投資家目線では「金利低下=株価上昇」がセオリーです。

一方、需給面で見ると、「コロナで消費減少→企業の資金需要減少→金利低下」というのが第一弾。

その後、ワクチンや政府の財政政策を足掛かりにして、経済の回復が見込めるようになってきました。

これが最近です。

なので、「消費が戻る→企業の資金需要増加→金利上昇」で景気回復の兆し!というのが第二弾で現在です。

そこから、「金利上昇→株価下落」に繋がります。

ってな訳で、

「ワクチン接種進む→以前の生活スタイルに戻る→消費復活・企業活動再開→金利上昇→株価下落」!

まさに「風が吹けば桶屋が儲かる」の連想ゲーム!

これはあくまでも原則的な話なので、その時々によって動きが違うこともありますが、まずは原則を抑えましょう。

まとめると

楽天証券のコラムより抜粋したので、よかったらこちらもどうぞ。

金利上昇とアフターコロナ

株価と金利はある種「サイクル」なので、株価↗︎→金利↗︎→株価↘︎→金利↘︎→株価↗︎となります。

つまり金利上昇後には金利の調整が入るということ。

「株価も金利も上がれば下がるし、下がれば上がる」です。

ワクチン普及後のアフターコロナが見えてきました。

1年間我慢して大変な日々でしたが、我慢した成果は「アナログからほぼデジタルへ」でしょうか。

・通勤→リモートワーク

・現金→キャッシュレス

・店舗→ネットショピング

・テレビ→ユーチューブ、ネットフリックス

なので、今回の金利上昇で特にハイテク銘柄は下落しました(上昇しすぎていた分の調整)が、中長期的には伸びていくのが社会の流れかと。

ですので、個別銘柄に関しては、それぞれの投資スタイルを軸に「握るべきか離すべきか」をご判断ください!

はい、長くなりましたが、今回は金利をテーマにお伝えしてきました。

これはなかなか良い内容なのではないかと自負しています(笑)

ここにテキ分かりにくいよー!頭が痛いよー!という方は遠慮なく僕までお問い合わせください(笑)

それではまた来週!

良い一週間を!